【重要知識!】ムダなくiDeCoの受け取りを行う方法とは?徹底解説!

皆さんこんにちは!

アラサー係長です!

老後の資産形成のためiDeCoは知っておくべき公的制度とお伝えしました!

こちらの記事でiDeCoについて徹底解説しております

【老後不安解消へ!】iDeCoのメリット・デメリットを徹底解説!

iDeCoについて徹底解説!メリット・デメリットについて分かりやすくまとめてみました。老後の資産形成に必要不可欠な知識になること間違いなしです!一緒にiDeCoについて…

無事にiDeCo口座を開設しホッと安心しきっているしているあなた。

甘いです。

実はiDeCoの最大の難関は「受け取り時」にあります。

やっとの思いで開設できたと思ったのに…。そんなことあるかー!って嘆きたくなりますね。

iDeCoには、いわいる卒業試験ってやつが控えています。

長期運用をコツコツ行って、せっかく運用益が出ていたのに受け取り時に大きく課税されてしまう。

そんな勿体ないことが起きてしまう可能性があります。

この卒業試験を上手に乗り越えるためには知識が重要になります。

税金の話が絡んでくるため、やや難しい内容になります。

なるべく分かりやすく解説していきますので一緒に頑張りましょう!

それでは解説です!

iDeCoの受け取り方法とは?

iDeCoの受け取りができるタイミングは以下の3パターンです

- 障害給付金

- 死亡一時金

- 老齢給付金

iDeCoの正式名称は「個人型確定拠出年金」です

年金って書いてあると3.老齢給付金をイメージしがちですがちゃんとその他の補償もあります

1. 障害給付金での受け取り

障害給付金の場合は、どんな受け取り方をしても非課税になります。

障害というハンデを背負っている人に対し免除をしてくれる給付パターンになります

2. 死亡一時金 での受け取り

こちらはその名の通り、死亡した際に残された家族に相続として支払われる一時金になります

相続財産として、法定相続人×500万円の非課税枠があります。

一点だけ注意があります。

死亡一時金は遺族が自分で請求しないと貰えません

放っておいて勝手に振り込まれるわけではございません。

iDeCoの加入者が亡くなってから3年以内に請求しないと法定相続人分の非課税枠を利用できなくなります。これでは税負担が増えてしまいます…。

知識として知っておき家族にも伝えておきましょう!

3.老齢給付金での受け取る

そして、今回の記事のメインになってくる老齢給付としての受け取りです。

老後資産の準備としてiDeCoを活用している人はこの老齢給付について詳しく知りたいのでは?と思います

今回はこのパターンについて熱量こめて解説していきます!

一緒に学んでいきましょう!

iDeCoで運用したお金の受け取り(給付)は原則60歳から可能でしたね

※2022年4月〜は受け取り開始可能年齢上限が75歳に拡大

そんなiDeCoには2つの受け取り方法が存在します

- 分割で受けとる

- 一括で受けとる

それぞれの特徴を理解しどのような人が対象になるか確認していきましょう!

分割で受けとる方法

分割で受け取る=年金で受け取る というイメージが分かりやすいでしょう

分割の場合、5~20年の間で「均等額で取り崩し」「均等割合で取り崩し」を選択できます。

また、各金融機関や証券会社によって年間の分割回数を指定することもできます。

年間1〜6回と受け取り指示ができるため、生活費の足しにできるのがメリットですね

但し、ちょっとした注意点があります。

それは、受け取り時に掛かる手数料です。

1回あたり440円(消費税込み)かかるので、年間6回も分割してしまうと2640円掛かってしまいます。

ムダな手数料は払いたくないですよね。。。

資産形成の大敵「手数料」はなるべく抑えたいところです。

公的年金控除を理解しておくこと

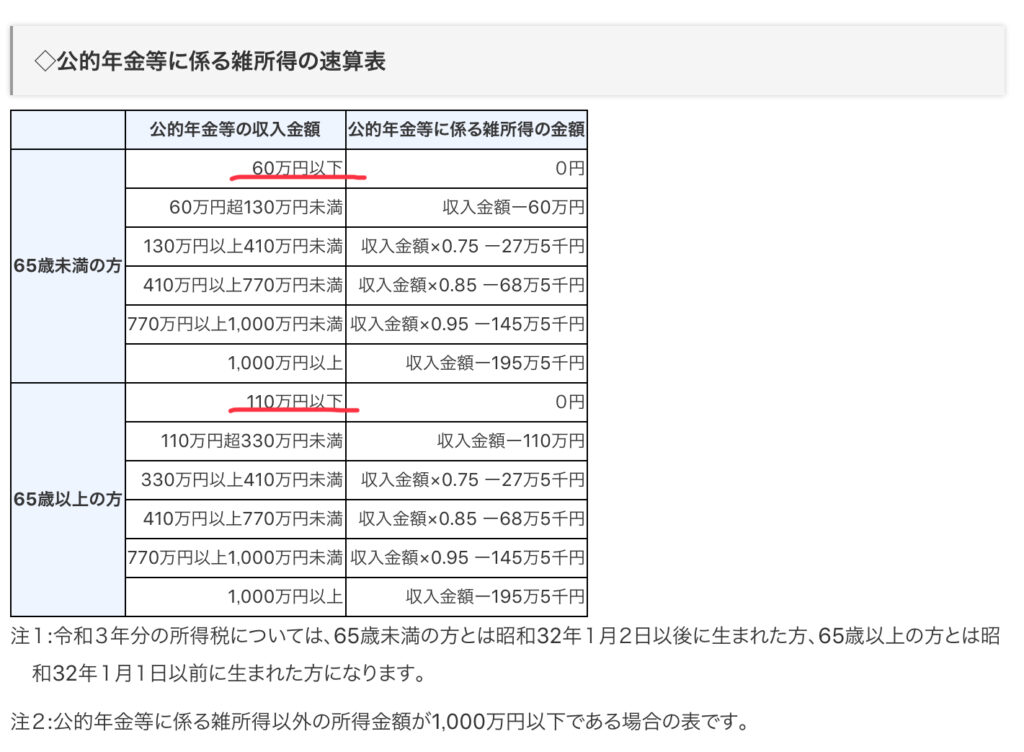

年金で受け取る場合は、「公的年金控除」を利用できます

受け取り時の年齢によって控除額が異なります。

いい機会ですので覚えちゃいましょう!

65歳未満の場合、公的年金に掛かる受け取り額が年間60万円以下なら非課税

65歳以上の場合、公的年金に掛かる受け取り額が年間110万円以下なら非課税

ここでいう公的年金とは以下を指します

- 国民年金

- 厚生年金

- 企業年金

- iDeCo

これらの受け取り額の合計を把握しておく必要がありますね

こちらは国税庁が定める公的年金に対しての税額表になります

非課税になる収入金額等が載っていますので是非ともチェックしてみてください☆

年金は雑所得扱いになりますので総合課税扱いになります。

つまり、上記表の右側分が年間所得(給与所得などの他の所得)に上乗せされてきます

いかに所得を抑えて税金コントロールするかが「守る力」に結びついてきます

【あなたのお金を狙う3つの大敵!】守る力を身につけ資産を堅守しよう!

皆さんはお金を“守れていますか?” 今回、紹介する力は『守る力』になります。何に対してあなたの大事な資産を守るのか? 一緒に勉強していきましょう!

受け取り時に注意すべきポイント

現在の公的年金の支給開始年齢は65歳です。

iDeCoを分割で受け取る際、非課税枠を最大限活かすのであれば以下の条件を気にする必要があります。

- iDeCoの受け取り総額は?

- iDeCoの受け取り開始年齢は?

- 公的年金の受け取り開始年齢は?

以下2つの例を見てみましょう

iDeCoの受け取り総額:300万

iDeCoの受け取り開始年齢:60歳から

公的年金の受け取り開始年齢:65歳から

この場合、60歳~65歳までの5年間を分割受け取りにすることで年間60万円以下に抑えることができます。 ※300万÷5年間=年間60万円の公的年金収入となる

iDeCoの受け取り総額:600万

iDeCoの受け取り開始年齢:65歳から

公的年金の受け取り開始年齢:65歳から

まず、65歳以上になるため非課税枠が110万以下になります。

しかし、上記の場合ですと公的年金の受給も65歳~とのことなので年間の公的年金収入が110万円を超えてしまう可能性が増えます。

こうなってしまうと課税額が大きくなってしまいます

受取総額が大きい人は分割受け取りではなく「一括受け取り」を検討しましょう!

一括で受けとる方法

一括で受け取る=退職金として受け取る というイメージが分かりやすいでしょう

一括で受けとる場合も手数料(440円/回)がかかりますが、一回分ですので良心的です。

退職金を受け取る際は「退職所得控除」という制度があります

会社の「勤続年数」に応じて控除できる金額が変わってきます。

確認していきましょう

退職所得控除を理解すること

退職所得とは、退職によって勤務先から受ける退職手当などの所得をいいます。

社会保険制度などから支給される退職一時金や適格退職年金契約に基づいて生命保険会社又は信託会社から受ける退職一時金なども退職所得となります。

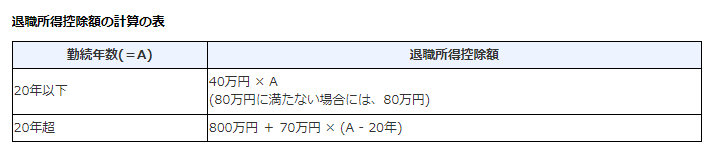

国税庁のHPにて退職所得控除の計算式が載っています

例えば、勤続年数35年の方の控除額はいくらになるでしょう?

式に当てはめると以下のようになります

800万円+70万円×(35年-20年)= 1,850万円

1850万円までなら退職所得控除の対象になります

したがって、退職金が1850万円未満であれば一切税金が掛からないで退職金を得ることができます!

退職金は年々減少傾向になりつつあります。

以下の記事でも紹介していますので是非ご覧ください

【あなたはご存知?】老後資金はいくら必要か?

「老後2,000万円 不足問題」皆さんはこの問題をどの程度理解できていますか?自分の老後資金がいくら必要かを知らないと「老後2,000万円不足」と聞いて不安ばかり大きくな…

退職金と同年にiDeCoを一時金(一括)で受けとる場合は注意しておくポイントがあります

受け取り時に注意するポイント

注意ポイントは以下2点です

- 退職金とiDeCoの合算額で計算する

- 勤続年数の計算は「勤続年数」or「iDeCoの加入(拠出)期間」のどちらか長い方で計算する

転職を繰り返してしまうと勤続年数は減ってしまいます。

しかし、iDeCoの加入期間が長ければそちらを退職所得控除額の計算式に当てはめられます。

覚えておきましょう!

iDeCoの受け取り総額:600万

退職金:1,600万

iDeCoの加入期間:30年

勤続年数:37年

上記の例で計算すると、勤続年数が37年とiDeCoの加入期間より長いですね

800万円+70万円×(37年-20年)= 1,990万円

が退職所得控除額になります。

この例では、退職金とiDeCoの一括受取の総額が2,200万円になります。

…ということは、210万円分が退職所得控除額からはみ出してしまいますね

このはみ出た分に課税される。ということになります

退職所得を求める場合の計算方法は以下の式になります。

退職所得=(収入金額ー退職所得控除額)×1/2

例で算出された210万円に対し、×1/2をすると105万円となります。

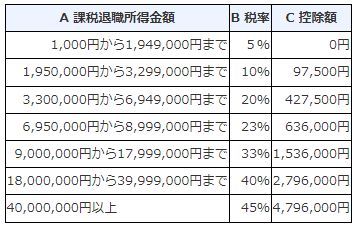

以下の表で確認すると…、

105万円×5%(B)-0円(C) = 52,500円が税金として持って行かれます。

以上のことから、退職金とiDeCoの合算額が退職所得控除を越えなければ全額非課税で受けとることができ、越えてしまうと税金が発生するということになります。

退職金を多く貰える人はおとなしく税金を払うしかないのでしょうか・・・?

もう少しうまく課税されない方法は無いのかな…。

退職金の豆知識「一定期間」とは?

実は退職所得控除は1回限りの制度ではありません。

「受け取る順番」と「年数」次第で2回目の控除を利用することもできます

- 勤務先から退職金を受け取って、その15年以上後にiDeCoで一時金を受け取る

- iDeCoで一時金を受け取り、その5年以上後に勤務先から退職金を受け取る

受取期間をズラすわけですね!?

現実味あるのは先にiDeCoの受け取り時に退職所得控除を利用し、勤務先から退職金を受け取る際に退職所得控除を利用するプランかなと思います。

「60歳でiDeCoの一時金を受け取り、65歳で退職金を受け取る」みたいな感じですかね。

是非とも覚えておきたい出口プランになります!

まとめ:難関卒業試験を知識で解決しよう

いかがだったでしょうか?

iDeCoの受け取りには税金知識が必須になってきます。

各個人で条件は異なってきます。シュミレーションをして受け取り時どのパターンが一番メリットがあるか見ておくことをオススメします!

また、税金や制度は常に変化します。

現時点では今回のような考え方で良いのですが、慢心せず時代の変化には敏感で居たいものですね。

豊かな老後生活を迎えるために「金融リテラシー」を身につけていきましょう!

今回の記事を読んで、税金知識が全く分からない…。と思った方へ

FP(ファイナンシャルプランナー)の知識があるとワード1つ1つの理解が早まります!

私はこの本で勉強してました!

オールカラーで見やすく分かりやすい教科書的な一冊です! おすすめです☆

これからも一緒に勉強していきましょう!

では、また!