【お金の基礎知識】「金利」の仕組みを知ると資産形成に役立つ理由を解説!

こんにちは!

アラサー係長です!

ここ最近の経済ニュースでよく耳にする言葉が「金利」というワードです。

米国の中央銀行に当たるFRBが、金利を上昇させるいわゆる利上げを発表するだけで、米国株の株価は大きく変動しました。

結果、先週の株式市場は一段と下落しました。

メディアも大きく報じていますよね。

しかし、なぜ利上げが発表されただけで株式市場は下落したのか?

このような経済ニュースを読み解くには、そもそも金利の仕組みを理解していなければいけません。

実は金利って…。

経済とズブズブな関係性なのです!!!

↑

表現ヘタか!(笑)

とにかく。私たちの生活にも大きく関わっている「金利」ですが、皆さんはちゃんと理解できていますか?

今回の記事では「金利」について正しく学び金融リテラシーの向上を目的としています。

日ごろのニュース記事の理解度が少しでも高まればと思います!

一緒に勉強していきましょう!

そもそも金利ってなに?

そもそも「金利」とは何者なのでしょうか?

パッと答えられないなぁ~。

まずは金利の正体を理解するところから始めましょう。

金利はお金の貸借料

「金利」とは、簡単にいってしまうと 「お金の貸借料」のことです。

お金を貸したり、借りたりする際の手数料だと思うと分かりやすいです。

私たちは、普段の生活で「お金」を使って 商品やサービスを売ったり買ったりしますよね?

仮に、手持ちのお金が足りなかった場合は、他人からお金を借りることがあります。

そして、借りたお金を返す際には「お金を貸してくれてありがとー」という気持ちを込めて、借りた金額に手数料(貸借料)を上乗せして支払います。

この上乗せ分が「金利」になります。

つまり、お金の貸し借りには必ず金利が発生するものなのだと理解しておきましょう!

なるほど…。

お金の貸し借りで発生する手数料か。

この仕組み考えた人すごない?

貸借のしくみは1200年前から存在していた

「モノを借りたときは、約束した返済日に借りたものに貸借料を上乗せして返す」

実は、このような貸借の仕組みは、8世紀頃の古代日本ですでに存在していたようです。

それは「出挙(すいこ)」という制度です。

国や裕福な人は、 春に農民に稲を貸しつけ 秋の収穫期に貸借料を上乗せして返済させていました。

当時の日本は、 農業が生活の中心であり稲や種をもっていなければ、他人から借りるしかありませんでした。

今でいう「お金」ですよね。

そこで貧しい農民は、 稲や種をたくさんもっている国や裕福な人から必要な稲や種を借りて農業を行っていたのです。

当時は、 稲や種自体がとても価値あるものなのでタダで貸すという訳にはいきません。

そこで、「少し上乗せして返してくれるなら貸してもいい」 という風潮になりました。

この上乗せ分が稲や種の貸借料。

今の「金利」の起源にあたります。

この仕組みは貸した側・借りた側双方にメリットがあります。

- 貸した側は、稲や種を貸して貸借料が手に入る

- 借りた側は、必要な稲や種を手に入れることで農業がスタートでき、より多くの収穫が期待できる

お互いにメリットのある貸借の仕組みによって社会が動いていたということですね。

現代の社会でもこの貸借の仕組みは同じ考えです。

お金をたくさん持っている人が不足している人に貸し、借りた人はいくらかの貸借料を上乗せして返す。

企業と銀行

個人と企業

様々なシーンで「金利」は活用されています。

お金の起源についてはコチラで解説しています。

興味があれば合わせてご覧ください。

金利と経済の関係性

現代の社会でお金を貸す場所と言えば「銀行」ですよね。

企業や個人に融資という形でお金を貸します。

先ほど説明した「貸し借りの取引」の際に金利は発生します。

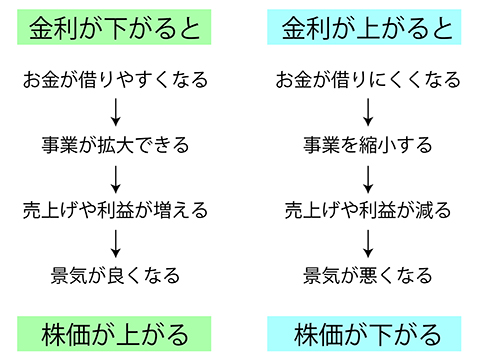

となると、借りる側はなるべく低金利のタイミングで借りたいですよね。

金利が低ければ、返済する際の手数料が少なくなるから当然の心理です。

たしかに消費者の気持ちとしては「低金利」の時にお金を借りたいですよね。

そしてお金が手に入れば新規事業を起こしたり、モノを買う購買力が高まっていきます。

購買力が高まるとモノが売れ企業が儲かりますので経済が循環し活性化されます。

逆に金利が高まると、借りたお金を返済する際に掛かる手数料は増えてしまいます。

借りる側は返済する金額が大きくなるので負担が増えます…。

貸す側も返済をしっかりと回収したいため、滞りなく返済が出来る人や企業にしかお金を貸せなくなります。

いわゆる「貸し渋り」ってやつですね。

このように高金利になると借りる側・貸す側どちらにもデメリットになりやすく経済が停滞しやすくなります。

ですので、冒頭に合った「FRBの利上げ宣言」は、この先の米国経済の成長が停滞すると予測され株価低下に拍車がかかったと予想できるわけです。

まとめると以下の図のようになります。

金利と経済は密接に関わっていることが理解できたかと思います。

金利についてのあれこれ

では、次に知っておきたい金利の知識は種類についてです。

金利には様々なパターンが存在し、内容によっては返済額が大きく異なってきます。

まず1つ目に知っておきたいのは、金利には単利と複利の2種類が存在することです。

単利・複利については過去にも解説しましたね♪

【どちらが有利!?】単利と複利について解説

今回のテーマは「単利と複利」です!皆さんは「単利」と「複利」の違いをご存知ですか? 長期で資産を増やすためには絶対に知っておきたい知識です!分かりやすく解説し…

複利の力は返済時ではなく「増やす力」で発揮したいものですね!

もう一つ金利について理解しておきたいのが固定金利と変動金利についてです。

- 固定金利とは、借りた時点での金利が最後まで変わらないもの

- 変動金利とは、市場金利の変化に応じ金利が変動するもの

一般的に固定金利の方が割高になります。これは金利変動リスクを貸した側が請け負うか?借りた側が請け負うか?の違いで異なってきます。

住宅ローンなどの長期間での借り入れほど固定金利にするか変動金利にするか悩むと思います。

ご自身のリスクをどこで取るか?

例えば、すでに株式投資等でリスクを取っているのであれば、住宅ローンは固定金利にする。とか

全体の返済額がどの程度変化するのか? 適正な価格でローンを検討したいものですね。

まとめ

以上、今回は『【お金の基礎知識】「金利」の仕組みを知ると資産形成に役立つ理由を解説!』についてまとめてきました!

金利の仕組みを理解すると、この先の経済がどのような動きになるのか?

今回の記事を読んで、イメージがつくようになったかと思います!

より詳しく「金利」について学びたい人はコチラがオススメです!

取っ付きにくい「金利」を分かりやすく解説している良書です!

是非とも皆さんも読んでみてください!