【あなたはご存知?】老後資金はいくら必要か?

こんにちは!

アラサー係長です!

今回のテーマは皆さんが関心ある老後問題です。

人生100年時代と言われる中で、“老後”にいくら残しておけばいいの?と不安に感じますよね

昨今メディアなどで取り立たされている「老後2000万問題」という言葉があります。

この言葉だけを聞くと本当に不安になりますよね?

自分自身の老後にいくら掛かるか?を知ることで対策を取ることができます!

しっかりと内容を理解し学ぶことで、不安を解消していきましょう!

これから資産形成していく上で知っておくべき、人生の三大資金の一つ“老後”について解説していきます!

それでは参りましょう!

老後2000万問題とは?

各メディア等で「老後2000万円不足問題」が話題になっておりますが

そもそも、この金額はどのように計算されているのでしょうか?

一般的にいわれている計算を確認していきましょう。

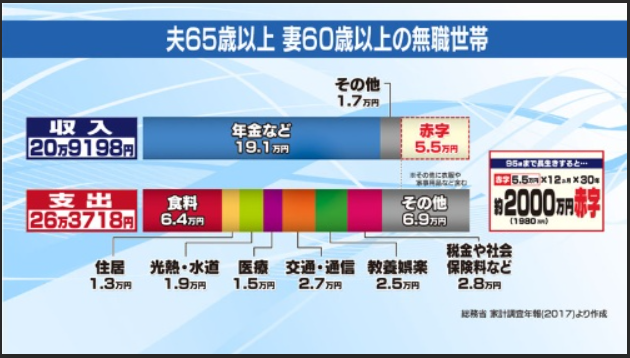

総務省が公表している家計調査年報によりますと

以下の定義で計算されています。

・夫:65歳無職

・妻:60歳無職

まず、65歳から年金受給開始した際に、

年金として受け取れるのが約月21万程度です。

夫婦での月々の平均支出が約26万円だとすると月々の赤字は-5~6万円となります。

仮に6万円とした時、年間で計算しますと-72万円の不足。

その後30年間、95歳まで長生きしたとしましょう。

すると、72万円×30年=2160万円もの資金が不足する…。

このようにして「老後2000万円不足問題」が浮き彫りになるということです。

公的年金はもらえるのか?

このような老後の生活費不足でもう一つ気にしなくてはいけないのが「公的年金制度」です。

現役世代が将来、今と同じ金額の年金が得られるか?と聞かれるとこれは難しいかもしれません…。

先ほどのシュミレーションだと、月々約20万円支給されるのが前提でした。

しかし、生産人口の減少により全国民を補える分の資金が確保できていないのが現状です。

ですので、国は今のうちから「老後2,000万円不足しますよー」と警告し各個人で老後資金を作っておいてね。

というスタンスになっているということです。

だから国は、つみたてNISAやiDecoを積極的に推奨しているのか…。

長生きすればするほど不安が大きくなる国。ニッポンですね…。

「長生きリスク」について

長生きリスクについて少し見ていきましょう!

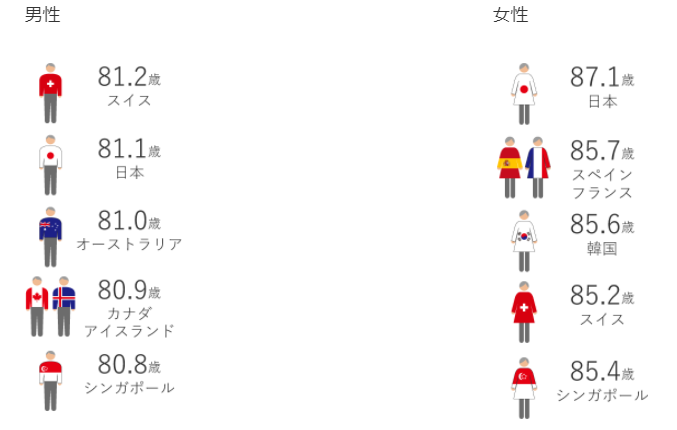

年を追うごとに日本人の平均寿命は伸びています。

男性が81.1歳で世界で2番目、女性は87.1歳で世界最年長です。

日本人の平均寿命推移

国別の平均寿命

医療の進歩で長寿化が進んでいます。

もちろん長生きは素晴らしいことです。

しかし、私たち日本人は、長生きすることでリスクを抱えているのです。

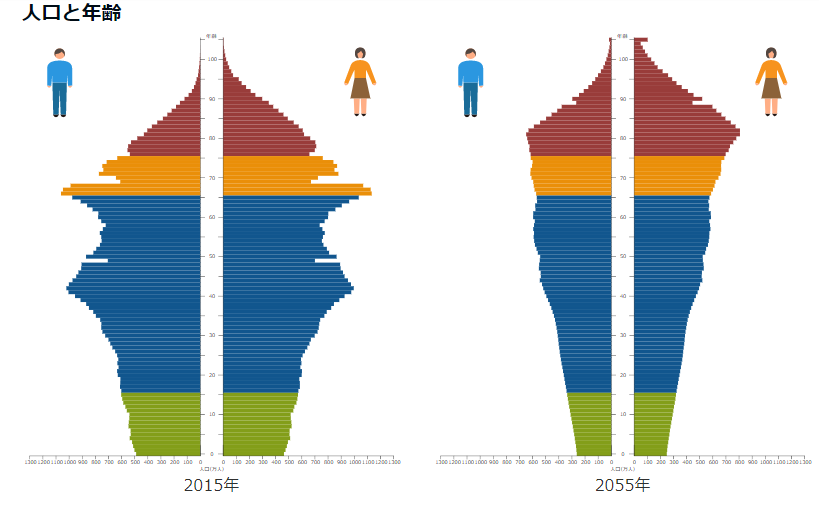

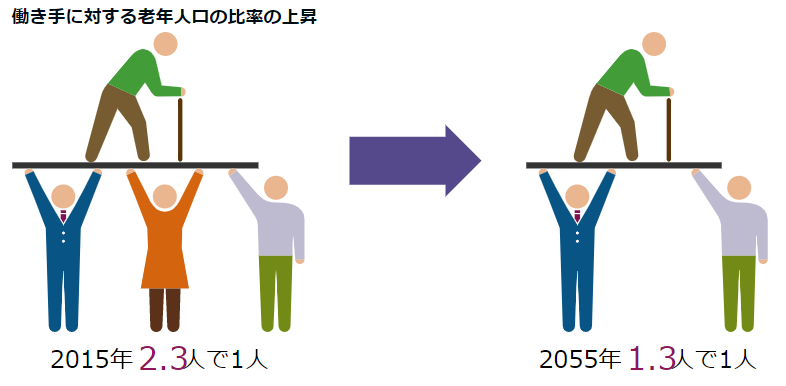

人口と年齢の推移

上記は日本の人口ピラミッドの推移を表したグラフです。

少子高齢化が進み、2055年には青色層である“現役働き世代”が不足する予測が立てられています。

こうなってしまうと、年金を納める現役世代の負担が大きくなってしまいます。

ですので、現役世代からの年金収入源が不足するのが確実であることが分かります。

将来貰える年金は現在の支給額よりさらに減額される可能性が非常に高いと思われます。

不足資金をどのように補うか…?

年金が少なくなっていく中で何か手立ては無いのか? と考えている方は以下の3つを学んでおきましょう。

・退職金の取り崩し

・公的年金の繰り下げ受給

・投資で老後資産形成(長期投資)

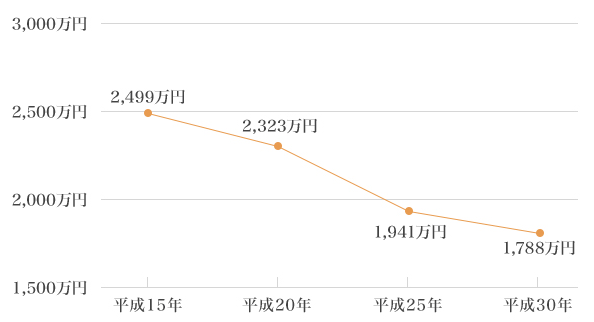

退職金の取り崩し

サラリーマンが大きく期待している“退職金”ですが、現在の日本での退職金の平均額は1800万円といわれております。

長年勤めあげた会社から労いをもらえるのは当然!と思っている方も多いと思います。

しかし、将来的に見ていくと退職金も年金受取額と同様、減少していくと言われております。

約5年ごとに退職金に関する調査を実施する厚生労働省の「就労条件調査」によると、大卒者の定年退職者(勤続20年以上かつ45歳以上)の退職金平均額は、2017年で1,788万円。過去15年間の調査からは700万円近く、最も平均額の多かった1997年(2,871万円)からは1,083万円も下がっている

EL BORDE 退職金はピーク時よりも1,000万円減、あなたは何歳まで働く?

終身雇用が崩壊しつつある世の中で「退職金」に全てを委ねるのはリスクがあるということになります。

また、2000万円退職金が出たとして老後2000万不足問題には影響ない!

と言いきるのは難しいでしょう。

実際に取り崩しが始まり手元資金が減少していくのを、ただただ見ているだけというのは不安が大きくなりストレスを感じると思います。

そうなってくるとやはり収入元を増やしたいですよね。

公的年金を繰り下げ受給する

少しでも受給額を大きくしたい場合は、公的年金の繰り下げ受給という方法があります。

繰り下げ受給とは、通常65歳の誕生日後から受け取れる年金ですが、受取を遅くする選択を行い受給額を増やす方法です。

繰り下げを行うと、 繰り下げた月数×0.7% が上乗せされます。

繰り下げ受給は70歳まで(5年間)可能で最大+42%受取額を増やす事が可能となります。

誰でも年利回り+8.4%を出すことができる繰り下げ受給はローリスクハイリターンの投資商品と言っても過言ではございません。検討の余地ありです。

ちなみに2022年で法案が改正されます。

最大75歳まで繰り下げ可能。つまり+84%まで受給額を上げることが可能となる予定です。

そこまで元気に働けるうちは労働収入にて生活費を工面しながら貯めた貯金を取り崩さないようにするか?

賄繰り下げ受給を最大限にするか?

早めに受給し日々の生活を安定させるか?

いずれにせよ、各個人の価値観が必要になっていきますね。

現役のうちに投資を始め長期的資産を保有する

将来が不透明の中で、若いうちから始めておきたいのが投資です。

【増やす力を徹底解説!】お金のなる木をコツコツ育て経済的自由を手に入れよう!

皆さんの資産形成は順調ですか?支出を抑え収入を増やす取り組みをして徐々に盤石な家計が身についてきたかもしれません。そんなあなたに紹介するのが「増やす力」です。…

終身雇用や年金制度も生涯保障することが難しくなってきていることを受け、国も積極的に「個人向け国債」や「iDeco」「NISA/つみたてNISA」などの個人で資産形成を行える制度を進めております。

逆を言えば、「国はあなたのこと最後まで面倒見れないかもしれないから老後の資産形成は個人で上手いこと蓄えておいてください。」と言っているようにも思えます。

そうなってくると、早くから投資を始め長期的に安定した資産を買い続ける必要があります。 30歳から始める場合、年金を受け取れる65歳までは“35年”もの時間があります。

月々10万円を35年間、投資資金として積み立てると 4200万円の元手になります。

例えば、この4200万円を配当利回り3%の投資商品を買っていた場合、年間126万円の配当金収入を得ることができます。※税金等加味せず計算

つまり、月々換算すると約10万円のキャッシュフローを手にすることができる。ということです。

老後資金としては充分頼りになる金額ですよね。

その他にもコツコツ積み立てるインデックス投資を取り崩していく方法(4%ルール)などが王道の資産形成と言われております。 こちらは、また別の機会で紹介します。

まとめ

我々の親世代(現シニア世代)の頃は、退職金+年金をあてにした将来設計でしたが、時代が変わりそれらの保障が貰えるのか不確実な現代になりつつあります。

老後2000万円不足問題を「国のせいだ」と責めたり、他人事と思って関心を持っていない人は老後につらい思いをするかもしれません。

自分の人生は自分の行動で決まります。

将来の不安を少しでも和らげることができるよう資産形成頑張りましょう!

今回は以上です。

ありがとうございました。